华测检测点评报告:业绩快报印证拐点,关注长期成长价值

公司预计2015年收入同比增长39.46%,增速高于净利润增长,主要由于公司2015年仍有较多大额募投项目处于投产初期,且在其它高速增长领域,公司仍需要进行前期资本投入,预计将产生较多费用。但我们认为,此种投入为公司后续业绩增长奠定基础。

我们认为,公司所处检测检验行业属于现代化服务业,而检测行业发展主要依托制造业、消费市场发展,以及不断提升的品质追求与研发投入。中国目前工业增加值已处于世界第一位,具有世界最庞大的制造业,而同时中国也是全球第二大消费市场。随着消费端对质量品质要求提升,以及制造端升级,我们认为公司所属检测行业具有清晰的长期成长路径。另外,检测检验市场中,民企市场份额已由2008年的9.34%上升到2013年的13.17%,面对中国庞大的检测检验市场,由于环境、食品等高速发展领域涉及国家与信息安全问题,外资进入相对受限,而强制检测市场逐步放开,国有机构资质垄断现象逐步缓解,我们认为民企未来有望持续受益。相较于国际检测巨头SGS近千亿市值,我们认为中国庞大的检测需求有能力支撑起民营检测巨头,而公司目前为民营检测龙头企业,已建立较高公信力,有望受益。

公司作为目前唯一A股上市综合性检测机构,具有较好融资渠道,为公司长期发展奠定先发优势。目前,环保部门环评脱钩、行政机关转企改制将为市场带来充裕并购标的,长期来看,除环评外,其它行政部门实验室脱钩也是长期趋势,我们看好公司长期外延发展。

我们看好公司布局的环境检测、食品检测、医药基因检测方面布局。暂未考虑此次正在申请的非公开发行方案,我们预计公司2015-2017EPS分别为0.47、0.64、0.84元,维持公司“增持”评级。

[责任编辑:]

盒装水果省事不卫生 实验解释3大疑问

盒装水果省事不卫生 实验解释3大疑问

“食安中国网”手机站上线通知

“食安中国网”手机站上线通知

食安中国网关于2015年春节放假的通知

食安中国网关于2015年春节放假的通知

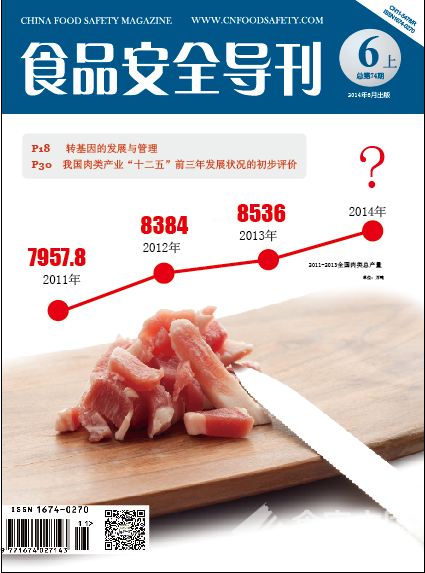

【杂志订阅】《食品安全导刊》杂志订阅优惠活动

【杂志订阅】《食品安全导刊》杂志订阅优惠活动

《食品安全导刊》杂志2015年征订开始

《食品安全导刊》杂志2015年征订开始

扫“食安中国”官方微信,送《食品安全导刊》杂志

扫“食安中国”官方微信,送《食品安全导刊》杂志

IFFA全球肉制品行业翘首以盼的舞台

IFFA全球肉制品行业翘首以盼的舞台

林德与天青水秀的未来中国

林德与天青水秀的未来中国

智能商超方案助力商超节能降本新常态

智能商超方案助力商超节能降本新常态

中国国际食品安全与质量控制会议暨展览在京召开

中国国际食品安全与质量控制会议暨展览在京召开

【绿色和平】果蔬双城记:两座城市的“一日三餐”

【绿色和平】果蔬双城记:两座城市的“一日三餐”

参与评论