双汇发展进入俄罗斯市场 肉制品销售改善

事件评论

双汇近期发布消息称,凭借公司在黑龙江两个工厂宝泉岭双汇北大荒食品有限公司和望奎双汇北大荒食品有限公司300 万头左右的产能以及设备现代化水平突出同时分割精细化程度较高,公司借助罗特克斯跨国贸易平台预计未来两年出口俄罗斯的冻猪肉比例将逐步提升,也将拉升公司整体的屠宰开工率水平。

8~9 月份公司肉制品销售增速回升,预计单三季度利润增速在20%以上:上半年公司肉制品销量仅为4%左右增长低于市场预期,通过6~7 月份的渠道清理库存以及公司预先为旺季做的产品储备,我们预计8~9 月份公司肉制品销量均将超过18 万吨,单三季度销售增速在8%~10%左右环比上半年显著改善;同时由于主动淘汰低毛利产品持续提升中低温产品的占比,公司能够维持吨利在1900 元左右,我们预计公司单三季度利润增速在20%~25%之间。

和 SFD 的协同效应将在今年下半年开始逐步体现,主要体现在猪肉和肉制品两个方面:前者分为进口低价猪肉原料、猪肉贸易和冰鲜分体肉三个方式,后者主要是引进SFD 的高端肉制品品牌。进口低价猪肉原料可能在今年Q4 开始运作(预计Q4 国内猪价升至16 元/公斤以上而美国猪价降至9 元/公斤以下);猪肉贸易已经在香港成立专门的贸易公司,如果明年中美价差非常明显那么这部分预计溢价会很大;冰鲜分体肉和肉制品运作模式都是成立合资公司,中方必须绝对控股,相对国内,史密斯菲尔德品牌的生鲜肉的溢价10%~15%,肉制品溢价20%~30%。

我们认为公司目前估值水平处于历史低位,公司管理层的利益诉求和二级市场空前一致,明年开始新团队履任,我们预期在下一个经营周期内公司将以更好的结构实现利润15%~20%的年化增长,即10%~15%的肉制品量增速和15%~20%的屠宰量增速。14~16 年的EPS 为2.20 元、2.70 元和3.22 元,目前股价对应14 年估值仅12X,公司基本面已经出现改善迹象,市场预期极低,是很好的15 年可重点布局的跨年品种,维持“推荐”!

原标题:双汇发展(000895)进入俄罗斯市场 肉制品销售改善 可重点布局的跨年品种

[责任编辑:]

相关阅读

- (2014-08-15)长沙市将开展肉及肉制品专项整治行动

- (2014-08-15)长沙集中3个月查“肉及肉制品” 包子店是排查重点

- (2014-08-15)北京食品学会召开肉制品筛查技术研讨会

- (2014-08-18)四川自贡开展肉及肉制品安全隐患排查

- (2014-09-11)得利斯和龙大旗下公司肉制品抽检不合格

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

食品异物问题频发?是时候了解X射线检测了

食品异物问题频发?是时候了解X射线检测了

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

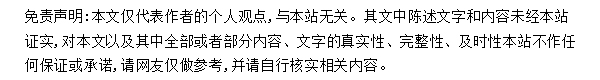

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《保健食品真实世界研究通则》团标技术审查与特食跨

《保健食品真实世界研究通则》团标技术审查与特食跨

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

精准把控 高质发展,第三届微生物安全与应用会议在

精准把控 高质发展,第三届微生物安全与应用会议在

《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布!

参与评论