食品及饮料行业:三季度增长有望回升

将PEG 估值基础延展至2015年,仍然应用行业PEG 目标倍数1.15倍。

我们对覆盖的A 股食品饮料板块的历史PEG 进行了分析,发现自2011年以来的板块均值在1.15倍。9月底覆盖的8家公司2014年PEG 均值为1.16倍,在历史均值附近,而2015年PEG 约为1倍。但我们认为,随着年底的来临,整个板块将面临估值切换的机会,尤其是2014年增长已经比较确定、2015年前景看好的公司。我们在此将PEG 估值基础延展至2015年,仍然应用PEG 目标倍数1.15倍。相应的,我们将所覆盖的食品饮料板块公司12个月目标价调整-11%到35%。

下调南方食品[-0.24% 资金 研报]至卖出,下调海天、露露至中性。

海天味业:由买入下调至中性,主要原因是在酱油业务增速下滑、非酱油业务尚未能补齐的阶段,现有估值相对缺乏吸引力,2015年预期市盈率为21X。

承德露露[0.91% 资金 研报]:由买入下调至中性,主要原因是目前处于新老班子交替的战略真空期,同时由于产能扩张缓慢,2015年有可能延续今年的收入低增速;同时,我们将南方食品评级由中性下调至卖出,因为我们认为芝麻乳目前发展不够,尚不足以支撑当前估值。

[责任编辑:]

相关阅读

- (2014-08-22)娃哈哈新品成今夏饮料新宠

- (2014-09-09)2014中国国际酒、饮料制造技术及设备展览会即将在京召开

- (2014-09-22)食品饮料板块显露新投资机会

- (2014-10-15)食品饮料首次进入私募重仓股

- (2014-10-23)食品饮料:行业整体机会不大 静待乳业局势明朗

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

Mettler-Toledo 在中国国际渔业博览会上展示创新的产品

食品异物问题频发?是时候了解X射线检测了

食品异物问题频发?是时候了解X射线检测了

开拓科技创新,撬动橡塑业高质量发展

开拓科技创新,撬动橡塑业高质量发展

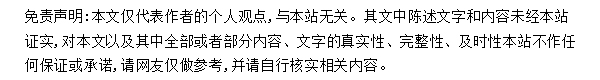

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

梅特勒托利多针对“难以发现”的污染物推出高品质X射线检

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

探索婴幼儿辅食市场高质量发展之路,为宝宝成长保驾护航

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《食品安全最佳实践白皮书(2021-2022年)》四大主题发布

《保健食品真实世界研究通则》团标技术审查与特食跨

《保健食品真实世界研究通则》团标技术审查与特食跨

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

凝聚全球食饮智慧 SIAL西雅展国际化水平再创新高

精准把控 高质发展,第三届微生物安全与应用会议在

精准把控 高质发展,第三届微生物安全与应用会议在

《食品行业科技创新白皮书》重磅发布!

《食品行业科技创新白皮书》重磅发布!

参与评论